SASA Polyester Sanayi A.Ş. (SASA) 2025 3. çeyrek bilanço analizi sonuç: negatif

🔎 Sonuç ve Derecelendirme: NEGATİF

SASA, 2025’in ilk dokuz ayında operasyonel olarak ciddi bir kâr daralması, yüksek finansman yükü ve zarar açıklamasıyla negatif bir tablo sunmaktadır.

Kısa vadeli borç baskısı ve azalan nakit seviyesi riskleri artırmaktadır.

Ancak uzun vadede petrokimya yatırımları ve kapasite genişlemesi potansiyeli, yapısal bir dönüşüm fırsatı sunmaktadır.

📊 SASA Polyester Sanayi A.Ş. – 2025 3. Çeyrek Finansal Analiz

Derecelendirme: 🔴 Negatif

1. Genel Görünüm

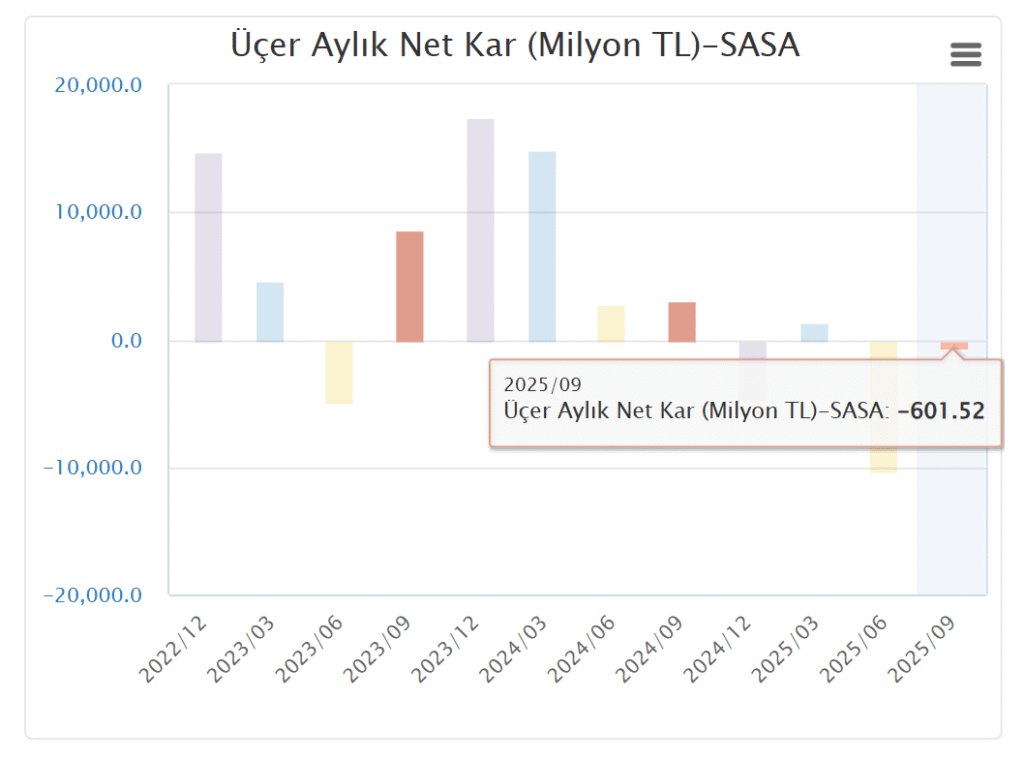

SASA, 2025 yılının ilk dokuz ayında 10,1 milyar TL net zarar açıklayarak, geçen yılın aynı dönemindeki 23 milyar TL net kara göre ciddi bir bozulma göstermiştir. Bu sonuç, hem faaliyet kârlılığındaki zayıflama hem de yüksek finansman giderleri ve kur farkı etkisi nedeniyle oluşmuştur30.09.2025 SPK FİNANSAL RAPORU ….

Şirketin özsermayesi 151,6 milyar TL’den 138,1 milyar TL’ye gerilemiştir; bu da zararların bilançoya yansıdığını göstermektedir.

2. Gelir ve Kârlılık Analizi

| Kalem | 9A25 (Bin TL) | 9A24 (Bin TL) | Değişim |

|---|---|---|---|

| Hasılat | 38.683.210 | 47.439.517 | -%18,4 |

| Brüt Kâr | 3.230.329 | 9.666.107 | -%66,6 |

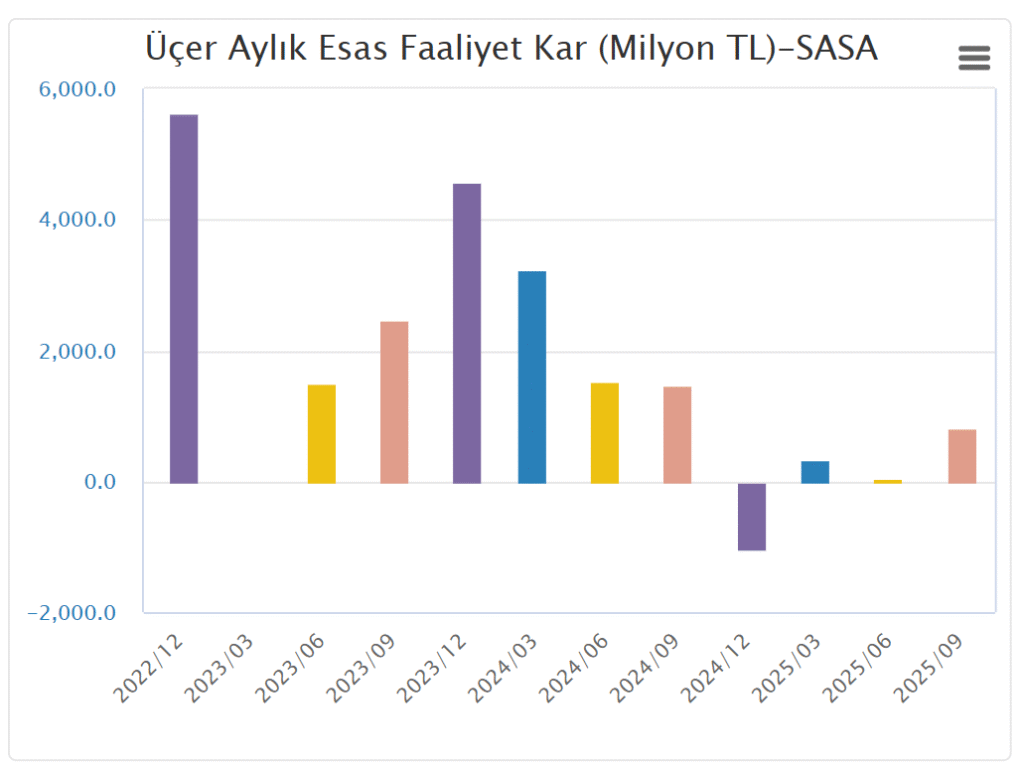

| Esas Faaliyet Kârı | 1.283.256 | 6.798.447 | -%81,1 |

| Net Dönem Kârı / Zararı | -10.106.099 | 23.044.291 | Kâr → Zarara döndü |

➡ Yorum:

- Ciro %18 düşerken, brüt kâr marjı %20’den %8,3’e inmiştir.

- Yüksek enerji ve hammadde maliyetleri marjları ciddi biçimde daraltmıştır.

- Esas faaliyet kârındaki düşüş, fiyatlama gücünün azaldığını ve kapasite kullanımının düşük seyrettiğini göstermektedir.

3. Finansman Giderleri ve Parasal Etkiler

- Finansman giderleri: 41,7 milyar TL (önceki dönem: 20,9 milyar TL)

- Finansman gelirleri: 0,57 milyar TL

- Parasal kazanç: 23,7 milyar TL

➡ Net bazda, finansman kalemleri faaliyet kârını büyük ölçüde eritmiştir.

Borçluluğun artması ve TL faizlerinin yüksek seyri finansman yükünü taşınamaz hâle getirmiştir.

4. Likidite ve Borçluluk Durumu

| Kalem | 30.09.2025 | 31.12.2024 | Değişim |

|---|---|---|---|

| Nakit ve Benzerleri | 747 milyon TL | 2,76 milyar TL | -%73 |

| Kısa Vadeli Yükümlülükler | 83 milyar TL | 62 milyar TL | +%34 |

| Uzun Vadeli Yükümlülükler | 75,8 milyar TL | 77,6 milyar TL | -%2 |

| Toplam Borç | 127,2 milyar TL | 118,7 milyar TL | +%7 |

➡ Yorum:

- Nakit azalırken, kısa vadeli borçlar hızla artmış durumda.

- Net borç/FAVÖK oranı olumsuz bir seviyede seyrediyor.

- 64,6 milyar TL kısa vadeli borç, yüksek yeniden finansman riski yaratıyor.

- Finansal kaldıraç oldukça yüksek (Borç/Özkaynak ≈ 0,92x).

5. Nakit Akışı

- Faaliyetlerden nakit akımı: +23 milyar TL

- Yatırım faaliyetleri: -13,3 milyar TL

- Finansman faaliyetleri: -11 milyar TL

- Dönem sonu nakit: 747 milyon TL

➡ Yorum:

Operasyonlardan nakit yaratılmış olsa da finansman ve yatırım giderleri nakit dengesini olumsuz etkilemiştir. Şirketin likidite tamponu zayıflamıştır.

6. Özkaynak Gelişimi ve Sermaye Hareketleri

- Sermaye artırımı ve iç kaynak transferleriyle özkaynak güçlendirilmiş olsa da, zarar nedeniyle 13,5 milyar TL düşüş yaşanmıştır.

- Şirketin hisse geri alım programı nedeniyle 392 milyon TL tutarında özkaynak azalışı gerçekleşmiştir.

7. Genel Değerlendirme

Pozitif unsurlar:

- Devam eden petrokimya yatırımları uzun vadeli kapasite artışı potansiyeli taşıyor.

- Parasal kazanç (enflasyon düzeltmesi) bilanço üzerindeki reel etkileri bir miktar hafifletmiş.

Negatif unsurlar:

- Yüksek borç yükü ve faiz giderleri kârı eritiyor.

- Satış gelirlerinde daralma ve marjların düşmesi.

- Zayıf nakit pozisyonu ve kısa vadeli borç yoğunluğu.

- Özsermaye erimesi ve faaliyet kârlılığındaki belirgin zayıflama.

🔎 Sonuç ve Derecelendirme: NEGATİF

SASA, 2025’in ilk dokuz ayında operasyonel olarak ciddi bir kâr daralması, yüksek finansman yükü ve zarar açıklamasıyla negatif bir tablo sunmaktadır.

Kısa vadeli borç baskısı ve azalan nakit seviyesi riskleri artırmaktadır.

Ancak uzun vadede petrokimya yatırımları ve kapasite genişlemesi potansiyeli, yapısal bir dönüşüm fırsatı sunmaktadır.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.

Yatırım danışmanlığı hizmeti, aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile yatırımcı arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulur.

Bu raporda yer alan görüşler, ilgili analistin kişisel değerlendirmelerini yansıtmaktadır.

Finansal durumunuz, risk-getiri tercihleriniz ve yatırım hedeflerinizle uyumlu olmayabilir.

Bu nedenle, yalnızca burada yer alan bilgilere dayanarak yatırım kararı vermeniz beklentilerinize uygun sonuçlar doğurmayabilir.

Anasayfa

Anasayfa Canlı Borsa

Canlı Borsa Borsa

Borsa Tüm Hisseler

Tüm Hisseler Borsa Haberleri

Borsa Haberleri Blog

Blog Takas Analizi

Takas Analizi Para Girişi

Para Girişi Önerilen Hisseler

Önerilen Hisseler

Soner Güneş

Soner Güneş